지속가능경영을 위한 임팩트투자

오늘날 기업들은 단순히 제품이나 서비스를 제공하는 것을 넘어, 사회적 가치창출 및 기업의 사회적 책임(Corporate Social Responsibility, CSR)을 다하는 등 지속가능경영을 위한 다양한 노력을 펼치고 있다. 그리고 기업의 이익창출과 물질주의적 성장을 위하여 내면화되었던 성과주의를 넘어, 재무적 가치 뿐만 아니라 사회적·환경적 가치 등 혼합적가치(Mixed Value)를 달성하고자 하며, 이러한 관심이 임팩트투자로 이어졌다고 볼 수 있다.

‘보이지 않는 손’을 인도하는 ‘보이지 않는 심장’

경제학의 아버지라 불리는 애덤 스미스(Adam Smith, 1723-1790)는 그의 저서 『국부론(An Inquiry into the Nature and Causes of the Wealth of Nations, 1776)』에서 “자유로운 시장경제에서는 개인이 공공의 이익을 의도적으로 증진하려고 하지 않아도, ‘보이지 않는 손Invisible Hand’에 의해 자신이 의도치 않았던 목표를 달성하게 된다.”고 보았다. 그러나 스미스가 강조했던 자본주의 시장경제는 독·과점의 문제, 세계 경제 대공황(Depression, 1929~1930년대), 그리고 대침체(Great Recession, 2008~2010년대) 등을 통해 그 한계를 여실히 보여주었다.

그러자 이러한 한계를 극복하기 위하여 다양한 노력과 시도가 나타났다. 그중 하나는 기업의 재무적인 성과만을 판단하던 전통적인 방식에서 벗어나, 기업의 가치와 지속가능성에 영향을 주는 ESGEnvironmental, Social and Governance 1 등의 비재무적 요소를 평가하게 된 것이다. 오늘날 기업의 ESG 활동성과가 기업경영 성과에 미치는 영향이 커지고 있다. 또한 ESG 측면에서 사회적 책임을 다하는 기업에 사회책임투자Socially Responsible Investing 혹은 지속가능책임투자Sustainable & Responsible Investment가 이루어지고 있으며, ESG 분야의 성과가 많을수록 지속가능경영Corporate Sustainability Management: CSM을 하는 기업이라 평가하게 된다. 그러나 사회책임투자는 ESG 분야에 대한 성과가 낮은 기업에 투자를 회피했고, 이러한 소극적인 방식은 자본주의에서 나타나는 복잡한 문제들을 극복하기에 부족했다.

이에 2007년 록펠러재단Rockefeller Foundation에서 자본주의의 새로운 대안을 찾기 위한 토론회가 열렸고, 이때 경제적 이익뿐만 아니라 사회에 긍정적인 영향을 미칠 수 있는 기업을 적극적으로 발굴하고 투자하는 임팩트투자Impact Investment라는 개념이 등장한다. 이는 기존의 수익 창출만을 목적으로 하던 투자와 달리, ‘재무적 이익 뿐만 아니라 긍정적인 사회적, 환경적 임팩트를 달성하기 위한 자본투자’로서, 지속가능경영을 위한 투자라 볼 수 있다.2

2009년에는 록펠러재단과 J.P.모건J.P.Morgan의 지원으로 ‘글로벌임팩트투자네트워크Global Impact Investing Network, GIIN’가 설립되며 임팩트투자가 활성화되었다. 그리고 2014년 ‘G8 사회적 임팩트투자 테스크포스Social Impact investment Taskforce’의 보고서에서 임팩트투자를 “시장의 ‘보이지 않는 심장’을 가져와서 그들의 ‘보이지 않는 손’을 인도하는 것It brings the invisible heart of markets to guide their invisible hand”이라고 표현하며, 애덤 스미스의 “보이지 않는 손”에 대한 정의를 약 230여 년 만에 바꿔놓았다.3

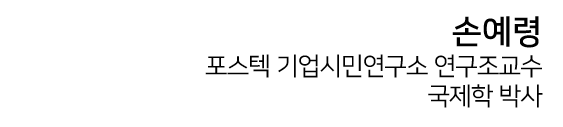

임팩트투자는 사회적 임팩트에만 초점을 두는 ‘전통적인 자선활동’과 재무적 수익에만 초점을 둔 ‘완전히 상업적인 회사/투자자’의 성격의 중간에 위치한다. 또한 임팩트투자는 사회책임투자와 마찬가지로 재무적 수익뿐만 아니라 ESG 등의 비재무적 요소를 고려한다. 그러나 사회책임투자가 상장된 기업 중에서 사회적 책임을 다하지 못하는 기업을 회피하는 소극적인 투자방식이라면, 임팩트투자는 기업의 상장 여부와는 상관없이 사회·환경적인 임팩트를 창출하는 기업을 설립하거나 발굴하여 투자한다는 점에서 더 적극적인 개념이라 볼 수 있다.

그리고 임팩트투자의 ‘투자 대상’은 빈곤계층을 위한 소액금융, 주거서비스, 교육 및 보건서비스를 제공하여 인간다운 삶을 보장하고 새로운 경제적 기회를 제공하는 기업뿐만 아니라, 환경오염을 줄이고 지속가능한 환경으로 만드는 청정기술 및 문화를 통해 사회의 질적수준을 높이는 사회혁신기업까지 모두 포함된다.

재무적 수익 뿐만 아니라, 사회적 임팩트 창출을 위하여

임팩트투자는 투자 초기부터 투자의 목적과 의도가 분명하고, 그 임팩트를 측정할 수 있어야 한다. 그리고 투자에 대한 명확한 기대수익을 가지며, 기대수익과 자산유형의 범위를 명시할 수 있어야 한다. 따라서 임팩트투자는 ‘기대되는 재무적 수익Expected Financial Return’과 ‘사회적 임팩트에 대한 접근Approach to Impact’에 대하여 다음과 같은 특징을 가진다.

• 기대되는 재무적 수익: 투자자와 자금 조달자는 투자금에 대한 완전한 자본 손실complete loss of capital에서 시장금리에 대한 수익market rate return 이르기까지 다양한 기대를 한다. 즉, 투자자들은 투자한 자본에 대해 아예 기대하지 않거나, 시장금리 또는 그 이상의 수익을 얻을 것을 기대한다.

• 임팩트에 대한 접근방식: 임팩트투자의 핵심은 사회적 영향을 창출하는 것을 기대하고 있으므로, 이러한 임팩트에 대한 접근방식은 수동적인 것에서 근거에 기초한 영향까지 다양한 스펙트럼을 가진다.5

임팩트투자는 측정가능한 사회적 이익이나 재정적 이익에 대한 명시적인 기대를 가지고 있으며, 이러한 사회적 요구를 다루는 조직에게 그 자본을 제공한다.

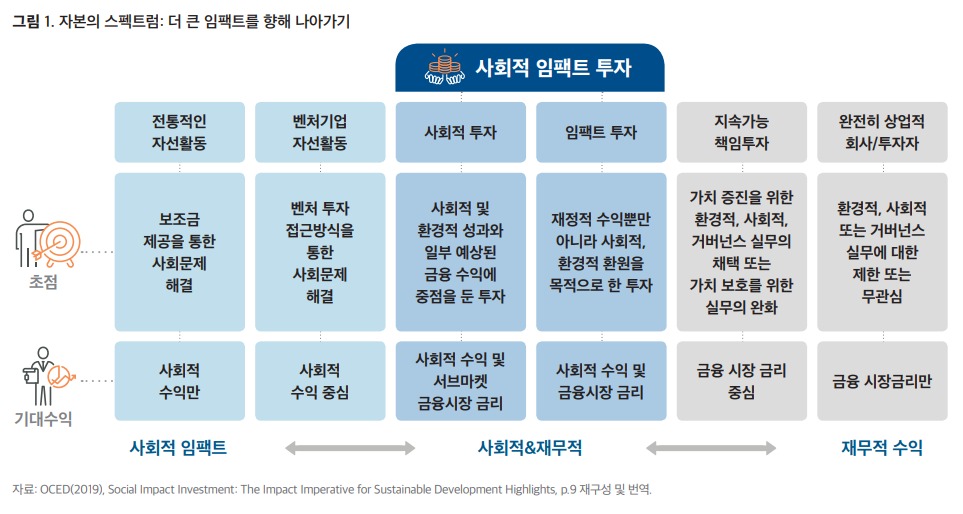

또한 임팩트투자는 UN(United Nations, 국제연합)에서 발표한 지속가능발전목표Sustainable Development Goals: SDGs를 향해 새로운 자원을 고취하는 방법이다. 이러한 투자를 통해 지속가능발전목표를 달성하는 것은, 자금 조달뿐만 아니라 자금 조달의 방향을 바꾸고, 사회적·환경적·경제적 도전 과제들을 해결하는데 새로운 접근방식으로의 혁신과 실험을 촉진시키며, 데이터 격차 해소는 물론, 올바른 정책을 수립하는 데 기여할 것이다.

또한 임팩트투자는 UN(United Nations, 국제연합)에서 발표한 지속가능발전목표Sustainable Development Goals: SDGs를 향해 새로운 자원을 고취하는 방법이다. 이러한 투자를 통해 지속가능발전목표를 달성하는 것은, 자금 조달뿐만 아니라 자금 조달의 방향을 바꾸고, 사회적·환경적·경제적 도전 과제들을 해결하는데 새로운 접근방식으로의 혁신과 실험을 촉진시키며, 데이터 격차 해소는 물론, 올바른 정책을 수립하는 데 기여할 것이다.

우리는 왜 임팩트투자를 해야 하는가?

2015년 UN에서 지속가능발전목표를 발표하면서 임팩트투자에 대한 논의가 활발해졌다. UN은 2016년에서 2030년까지의 지속가능발전목표를 달성하기 위하여, 연간 3조 9천억 달러가 필요하다고 추산했다. 그러나 자선단체와 정부 지원금만으로는 이러한 필요를 충족시키기에는 충분하지 않으며, 그 격차를 메우려면 연간 2조 5천억 달러가 더 필요하다. 그러므로 우리 사회의 커다란 문제들을 해결하기 위해서는 공공자금뿐만 아니라, 민간자본도 필요하다. 백신개발, 농업의 녹색혁명, 기후변화 등에 민간자본이 투입되어 사회적 임팩트를 얻었던 성공사례를 통해 알 수 있듯이, 민간자본은 우리 사회에서 나타난 다양한 문제들을 해결하는 데 중요한 역할을 해왔다. 이에 임팩트투자는 지속가능발전목표 달성에 기여하기 위하여 민간자본을 동원할 뿐만 아니라, 사회적·환경적·경제적 어려움에 대하여 혁신적이고 새롭게 접근하고자 한다.7

또한 국가가 모든 사회적 문제를 해결하던 기존 방식은 이제 한계에 봉착했다. 국가 행정구조상 유연한 실험은 불가능하며, 까다로운 감사와 경직된 항목에 맞춰 예산을 집행해야 한다. 만약, 구글Google과 테슬라Tesla가 미국 정부의 보조금으로 사업했다면, 알파고도 전기차도 나오기 어려웠을 것이다. 충분한 시간과 자유로운 환경 제공, 그리고 결과만 묻는 금융투자를 활용했기 때문에 이러한 혁신이 가능했다. 사회문제 해결도 마찬가지다. 적정한 위험을 지지만 공익을 추구하고 성과에 따라 보상을 거두는 ‘인내자본’ 성격의 임팩트투자를 한다면, 재무적 수익은 물론 사회적·환경적 문제를 해결하고, 사회적 임팩트를 창출하는 데 기여할 수 있을 것이다.8

임팩트투자 사례

고도로 발달된 시장 경제주의와 자본주의 아래, 소외된 취약계층과 파괴되고 있는 환경을 살리고자 노력하고 있는 ‘사회적기업’은 세계화로 인한 경제적 격차의 심화와 시장만능주의적 자본주의 모델에 대한 회의적 시각에서 사회적 문제를 해결할 수 있는 대안으로 거론되고 있다. 이러한 사회적기업이 성공할 수 있도록 민·관이 다양한 경로로 투자 및 금융적 지원을 하는 것이 바로 임팩트투자이다.

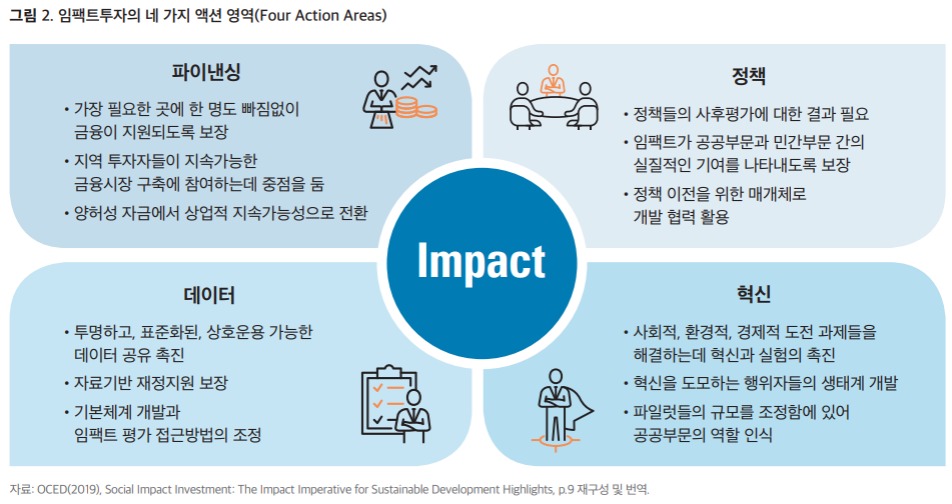

①스타트업을 육성하여 소셜벤처로 성장시키는 ERA

••ERA는?

2011년 설립된 ERA(Entrepreneurs Roundtable Accelerator, 엔트러프러너스 라운드테이블 액셀러레이터)는 미국 뉴욕시 최대의 액셀러레이터Accelerator 10 기관으로, 유망한 스타트업을 발굴하여 아이디어를 현실화시키고, 안정적인 기업으로 성장할 수 있도록 지원하고 있다. ERA의 ‘액셀러레이터 프로그램’은 총 4개월 과정으로 1년에 두 차례 진행된다. 이 프로그램에 전 세계에서 많은 스타트업이 신청하지만, 이 가운데 10개 정도의 기업만 선정하여 육성한다. 그리고 선정된 스타트업과 멘토들을 연결해주고, 투자 유치에 대한 노하우 및 교육을 통해 스타트업을 소셜 벤처기업으로서 성장시키고자 한다.

이 가운데 10개 정도의 기업만 선정하여 육성한다. 그리고 선정된 스타트업과 멘토들을 연결해주고, 투자 유치에 대한 노하우 및 교육을 통해 스타트업을 소셜 벤처기업으로서 성장시키고자 한다.

••무엇에 투자하나?

ERA의 공동대표 무라트 악티한노그루Murat Aktihanoglu는 전 세계에서 신청한 많은 스타트업 중 심사를 거쳐 스타트업을 선정하는데, 그 선정 기준은 75% 정도가 팀워크이고, 20%는 시장 성장 가능성, 그리고 나머지 5%는 아이디어라고 보았다. 여기서 팀워크란 결국 자신의 것만을 고집하지 않는 열린 마음을 비롯한 인성을 의미한다.11

또한 ERA는 지원 대상을 선정할 때, 기술적인 분야에만 치중하는 기업보다는, 소비자 중심의 기업을 선발한다.

••선정된 스타트업에게 제공되는 혜택12

ERA는 선정된 스타트업의 보통주 8% 지분을 취득하는 조건으로 10만 달러($100,000)의 초기 투자금을 제공한다. ERA는 분야별 500명 이상의 멘토 네트워크(투자자, 기술자, 제품 전문가, 마케팅 담당자, 고객 확보 전략가, 영업 담당자 등)를 보유하고 있어, 액셀러레이터 프로그램에 참여하는 스타트업에게 제품개발, 마케팅, 판매, 투자에 이르기까지 다양한 멘토링 제공한다.

선정된 스타트업은 4개월 동안 뉴욕 맨해튼Manhattan에 위치한 ERA에 입주하여, 무상으로 공동작업공간을 이용하고, 은행 및 인터넷 서비스 등 사업에 필요한 다양한 인프라를 제공받는다. 4개월 프로그램을 마친 후에는 700여개 이상의 회사를 초청하여, ERA에 입주한 기업들이 투자자들에게 자신들의 사업을 소개하고 투자를 유치하는 행사인 ‘데모데이Demo Day’를 개최하며, 벤처캐피털Venture Capital 13, 엔젤투자자14와의 만남 기회 등도 제공된다. 그리고 데모데이가 열리기 전에 스타트업 창립자들에게 전문 프레젠테이션 코치가 배정되어, 그들이 잘 준비할 수 있는 연습 세션도 제공된다.

ERA는 액셀러레이터 프로그램이 끝난 후에도 지속적으로 기업이 성장할 수 있도록 돕고 있으며, 성공한 기업들이 ERA의 조력자가 되기도 한다. ERA는 동문 네트워크Alumni Network를 형성하여 다른 스타트업과 아이디어를 교환할 것을 적극적으로 권장하고 있으며, 실제로 200개 이상의 동문 회사가 활발하고 참여적인 커뮤니티를만들었다.

••소셜벤처 육성을 통한 사회적 임팩트 창출

ERA 경영진이 보유한 500명 이상의 멘토들, 기업 파트너들, 데모데이에 참석하는 투자자들 등의 ERA 네트워크는 그들의 귀중한 자산이자 혁신의 원천이라 볼 수 있다.15 그리고 여기에 ERA 액셀러레이터 프로그램에 참여한 동문네트워크가 더해져 그 파급효과가 더해지고 있다.

ERA는 혁신적이고 유망한 스타트업들이 초기 투자를 받고 다음 단계로 갈 수 있도록 성장 동력을 부여함으로써, 사회적인 임팩트를 창출해내고 있다. 또한 ERA은 시장가능성보다 팀워크나 열린마음과 같은 인성을 더 중시하고 있기 때문에, 투자 및 액셀러레이터 프로그램에 참여한 스타트업들은 그들의 다양한 사업 영역에서 시장성을 확보하는 동시에, 환경 및 사회적 문제해결 및 사회적 가치창출 등을 위한 일에도 관심을 가지고 있다. 이를 통해 ERA가 기업의 성공적인 비즈니스뿐만 아니라, 공익적 가치까지 갖출 수 있도록 돕고 있음을 알 수 있다.

②유망 벤처기업에게 투자하고, 기업파트너를 연결해주는 Work-Bench

••Work-Bench는?

2013년 설립된 Work-Bench(워크벤치)는 초기 스타트업을 육성하는 ERA와 달리, 이미 사업을 시작하여 그 가능성을 인정받은 IT(Information Technology, 정보기술)분야의 유망기업을 키우는 액셀러레이터 이다. Work-Bench는 12개의 유망 IT기업을 선발하여, 1년 동안 전문가 그룹의 지원은 물론, 투자자 및 사업파트너를 연계해준다. 또한 선정된 기업은 Work-Bench의 사무공간을 저렴한 비용으로 이용할 수 있다.

이다. Work-Bench는 12개의 유망 IT기업을 선발하여, 1년 동안 전문가 그룹의 지원은 물론, 투자자 및 사업파트너를 연계해준다. 또한 선정된 기업은 Work-Bench의 사무공간을 저렴한 비용으로 이용할 수 있다.

••무엇에 투자하나?

인공지능Artificial Intelligence / 머신러닝Machine Learning, 클라우드 네이티브 인프라스트 럭처Cloud Native Infrastructure, 사이버 보안Cybersecurity, 직업의 미래Future of Jobs 등과 관련된 기업에 관심을 두고 있으며, 창업한 지 얼마 되지 않은 스타트업 보다, 어느 정도 가능성을 인정받은 IT분야의 유망기업에 투자한다.

••선정된 유망기업에게 제공되는 혜택16

ERA의 경우 신생 스타트업의 지분 일부를 받는 조건으로 초기투자금을 제공하지만, 이미 설립된 벤처기업을 지원하는 Work-Bench의 경우, 그들의 지분을 받기 어렵다.

따라서 그들에게 지원을 해주는 대신 사무공간 사용에 대하여 소정의 임대료를 받는다. 그리고 1년간의 지원이 끝난 후, 가능성이 보이는 곳에 추가적인 투자를 제공한다.

선정된 유망 벤처기업들은 좋은 기술력을 가지고 있으나, 그들의 힘으로만 시장에 진출하거나 대기업과 연결되기에 많은 어려움이 있다. 이에 Work-Bench는 기업간 거래를 성사시키고, 시장진출 및 확장을 위하여 함께 협력한다. 또한 뱅크오브아메리카, 모건스탠리 등 다수의 회사와 커뮤니티를 형성하고 있어, 이들과 유망기업이협력할 수 있도록 다리를 놓아주는 역할을 한다.

Work-Bench는 벤처기업들과 기술자 커뮤니티가 함께 배우고 공유하며 협력하면서 성장할 수 있다고 믿는다. 이에 다른 사람들과 지식, 자원, 아이디어 및 피드백을 공유할 수 있는 테크니컬모임, 전략적 워크샵 등 다양한 협력적 행사를 정기적으로 개최하고 있다. 특히 Work-Bench의 주력 행사인 ‘New York Enterprise Tech Meetup’은 뉴욕시에서 유일하게 엔터프라이즈 소프트웨어에만 중점을 둔 포럼이다.

••시장진출에 어려움을 겪는 유망기업을 대상으로 Work-Bench의 네트워크 및 역량을 공유

Work-Bench는 시장진출에 어려움을 겪는 유망 벤처기업에게 그들의 노하우 및 역량을 공유함은 물론, Work-Bench가 가진 기업 파트너들과 유망 벤처기업과의 연결을 통해 벤처기업들이 잘 성장할 수 있도록 도움을 주고 있다. 이는 국내의 포스코인터내셔널이 중소벤처기업과의 동반성장을 위하여 전략적 파트너십을 구축하고, 해외시장진출에 어려움을 겪고 있는 중소벤처기업에게 해외 네트워크 및 영업 노하우를 공유하여, 국내외 판로 개척을 돕기 위해 협업하고 있는 ‘기업시민’ 실천사례와 유사하다고 볼 수 있다.

기업이 지속적으로 존속하기 위해서는 기업의 이윤추구 활동 외에도, 기업의 이해당사자들이 기업에 대하여 기대 및 요구하는 사회적 의무들을 충족시키기 위하여 수행하는 ‘기업의 사회적 책임’이 강조되고있다. 또한, 오늘날 비즈니스의 ‘사회적 목적’을 재해석하려는 움직임이 빠르게 나타나면서,17 기업의 재무적 이익뿐만 아니라 사회적 이익에 대한 기대와 성과를 요구하게 된다. 그렇다면 ‘기업의 사회적책임’과 ‘임팩트투자’가 만난다면 어떻게 될까?

③긍정적인 사회 변화를 위한 기업의 사회적 책임: Founders Pledge

••Founders Pledge는?

우리나라에 ‘더불어 함께 발전’하는 지역사회를 만들기 위하여 포스코그룹 및 협력사 임직원의 기부와 회사의 매칭그랜트로 운영되는 ‘포스코 1%나눔재단’이 있다면, 영국에는 스타트업 창립자들이 회사 자본의 최소 1%를 지역사회에 긍정적인 변화에 기여하는 회사에 투자할 것을 서약하는 Founders Pledge(창립자 서약)가 있다.

Founders Pledge는 사회적 임팩트가 큰 비영리조직을 지원하는 200명의 전문가로 구성되었으며, Full Circle Fund 프로그램18이다.

Founders Pledge는 원래 유럽 최고의 디지털·기술 기업가 네트워크인 Founders Forum에서 시작되었다. 이들의 운영비용은 설립자, 자선가, 그리고 기관들의 별도 그룹에 의해 전액 지원되므로, 회원에게 따로 회비를 청구하지 않으며, 기부금의 100%가 기부자들이 관심을 가지는 문제해결을 하는 곳에 쓰인다.1

••어떠한 활동을 하나? Finding Solutions. Funding Impact.

Founders Pledge는 글로벌 기업가 커뮤니티로서, 세계에서 가장 시급한 문제에 대한 해결책을 찾고 자금을 지원한다. 또한 Founders Pledge는 회원들과 전 세계 전문가 네트워크를 통해 정보를 얻을 수 있게 도움을 준다.

특히, Founders Pledge을 설립자 중 한 명인 클라인 슈미트Joe Kleinschmidt는 Founders Pledge를 통해 스타트업 창립자들과 비영리단체와 간의 분야를 넘나드는 협력이 이루어질 뿐만이 아니라, 커뮤니티 안에서 사회지향적인 창립자들 간의 협력이 촉진된다고 언급하였다. 또한 그는 Full Circle Fund, Pledge 1% 등은 창립자들의 선한 의도를 지역사회에 효과적이고, 의미있는 임팩트로 전환할 수 있는 새로운 메커니즘을 제공하는 기회를 만들어낸다고 보았다.20

••코로나바이러스-19 글로벌 임팩트 & 이노베이션 펀드21

최근 Founders Pledge는 전 세계적으로 발발하고 있는 코로나바이러스-19COVID-19 22 위기에 대응하고 확산을 막기 위하여, 실리콘밸리 은행Silicon Valley Bank과 함께 협력해 ‘코로나19 글로벌 임팩트 & 이노베이션 펀드COVID-19 Global Impact & Innovation Fund’를 출시하였다. Founders Pledge 회원, 실리콘밸리 은행 고객 및 일반 대중들은 이 펀드를 통해 코로나19 확산 방지에 기여할 수 있다.

Founders Pledge 연구팀은 전염병 대비에 관한 그들의 기존 연구를 토대로 세 가지 주요 영역(1. 강력한 의료 대응을 통한 코로나19의 확산 중단, 2. 즉각적인 요구를 충족시킴으로써 사회적·경제적 비용 완화, 3. 미래의 전염병 준비)에서 자금 조달 기회를 확인하였다.

이에 Founders Pledge는 코로나19 확산을 막기 위해 백신과 치료법뿐만 아니라 더 빠른 진단법을 개발하기 위해 노력하는 연구원을 지원하고, 코로나19의 영향을 받는 지역사회에 대한 사회적 및 경제적 비용을 완화하기 위하여 전 세계에서 재난 구호 경험이 있는 비영리단체에 자금을 조달하고자 한다. 이를 통해 코로나19와 미래의 유행성 질병의 위험에 대항하여 가장 영향력 있는 방식으로 싸우도록 돕고 있다고 볼 수 있다.

••기업의 사회적 책임과 임팩트투자의 만남

비즈니스의 사회적 목적을 재해석하려는 움직임이 빠르게 나타나고 있으며 이는 기업가정신의 르네상스로부터 나타났다고 할 수 있다. 특히 긍정적인 것과 관련된 기업의 창조적 물결은 기업과 지역사회의 관계에서 실제 변화의 가능성을 보여준다.23 특히, 스타트업 창립자들이 회사 자본의 최소 1%를 지역사회에 긍정적인 사회적 변화를 가져오는 회사에 투자할 것을 약속하는 Founders Pledge는 사회적·환경적 문제를 해결해야 할 ‘기업의 사회적 책임’과 긍정적인 사회적 변화를 유도하는 기업에 투자하는 ‘임팩트투자’가 만나 그 시너지가 더해졌다. 앞으로도 기업의 사회적 책임과 임팩트투자가 만나 지속가능하고 혁신적인 사회적 임팩트가 창출되길 기대해본다.

출처 : 기업시민리서치 5호